Crisis monetaria: Maastricht está en Holanda

Si el título te despierta cierta preocupación y te anima a leer estas primeras líneas, las del principio, no tienes pocos méritos, ese lector esforzado. De hecho, el tema de las monedas europeas es el que quema más que lo que está al pil-pil.

¿Tenemos tanta crisis monetaria europea? ¿Por qué hemos llegado a este gallinero monetario actual? ¿Hasta dónde llegará la crisis? Y si explota, ¿cuáles son las alternativas? Demasiadas preguntas, respuestas correctas, cuando son tan escasas.

Te habrás dado cuenta de que hablamos de moneda o moneda. A pesar de su estrecha vinculación, no se ha hecho aquí ninguna mención más en el ámbito económico del EVE y del Tratado de Maastricht, a no ser que se analice su relación con la situación actual del dinero.

“Las raíces de esta actual crisis del EVE se encuentran en la unión alemana. Hasta el momento la Unión Europea ha mantenido un equilibrio bastante estable entre Alemania, Francia y Reino Unido, acercando de cerca Italia. Hace una generación, el PIB (Producto Interior Bruto) de estos tres países era similar. Para el año 2000, la producción alemana alcanzará niveles similares a los de Francia y el Reino Unido. Ahora Alemania domina Europa y no es un miembro de Europa, es más que un miembro. Alemania también tiene alternativas a la actual Europa. El marco alemán es como el dólar de hace 30 años. En el este de Europa, el nivel de inversión de Alemania supera la mitad de la inversión externa total existente en esta zona”.

Estas palabras corresponden a Romano Prodi, que durante ocho años fue presidente del instituto italiano IRI (equivalente al INI de aquí) 1. Brutos y luminarias. No ofrece la opción más mínima a la duda. Sin embargo, otro factor clave en esta crisis monetaria ha sido la disparidad de algunos países entre sus economías reales y financieras, o lo que es lo mismo, la autonomía del ámbito de la economía financiera en los actuales sistemas económicos capitalistas, que ha propiciado la más dura especulación.

Por detrás del Sistema Monetario Europeo

Recordad que el Tratado de Roma, que creó el EVE, se acordó en la época del crecimiento económico más rápido de la historia del capitalismo. En este contexto, las prioridades para abordar el camino de la unidad económica se establecieron en los ámbitos agrario y monetario. Contamos con seis miembros fundadores –Francia, Italia, República Federal de Alemania, Bélgica, Holanda y Luxemburgo–, seis con sistemas productivos desarrollados y eficientes.

La tendencia al desarrollo de los sistemas productivos hacía pensar que estas seis áreas económicas tendrían una cercanía propia. Se trataba, por tanto, de dar prioridad a la convergencia monetaria 3 y así surgieron primero lo que se conoce como “serpiente monetario” y después del Sistema Monetario Europeo (EMS). Así, por nacimiento, la Unión Monetaria Europea (UEM) es el principal objetivo estratégico de la Asociación para lograr la unidad política y económica. Las herramientas de acceso a la EMB son actualmente el mencionado Mecanismo Regulador de EMS y Gambios (MDL).

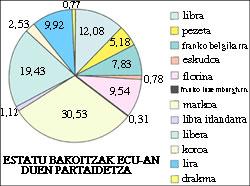

¿En qué consiste este revuelto de siglas? En resumen, EMS se creó en 1979 sustituyendo a la “serpiente monetaria” y estableciendo una nueva moneda, la ECU. El ECU es una cesta ponderada formada por todas las monedas de EMS (ver figura). Además, los tipos de cambio de moneda de todos los países participantes en EMS deben estar dentro de un margen de fluctuación limitado respecto a la ECU: ±2,25 para todas las monedas, excepto libra, cepo y peseta, siendo el intervalo de éstas últimas de ±6. Por último, a través de la OMC, cada moneda tiene un tipo de cambio fijo respecto a la ECU.

Contradicciones EMS

El objetivo de EMS es obtener una moneda única de sonido más el Banco Central Europeo. Para llegar a ella es necesaria la ausencia de fluctuación intermonetaria. Sin embargo, EMS regula en la misma medida la fijación de los tipos de cambio de las monedas europeas y la posibilidad de una revisión imprevista de sus semejanzas. Y esta es la primera contradicción, porque cuanto más cerca esté EMS de su objetivo final, más rápidas serán las fluctuaciones, poniendo en peligro la estabilidad del EMS y alejándose de la RME. En otras palabras, EMS tiene como filosofía la liberalización del mercado monetario, pero regula el mecanismo regulador para corregir las disfunciones que se generan en este mercado.

Por otro lado, está el problema de la distancia entre la economía real o productiva y la financiera. El compromiso de mantener en un estrecho margen con la ECU limita la capacidad de las políticas monetarias nacionales y, por tanto, su eficacia, y aumenta el hundimiento del sistema productivo en los países más deprimidos. La segunda contradicción es la de la unidad monetaria, la dinámica constructiva frente a la cercanía entre las economías reales de los países miembros (o el inicio de la casa por el tejado).

Parada de Maastricht EMS

En la historia de EMS predomina la inestabilidad y los cambios. La tendencia que se ha conocido desde el principio ha sido el fortalecimiento constante del marco y su ayudante, el florín holandés, y la devaluación de la mayoría de las monedas a lo largo de los años 80.

En esta situación, la peseta se introdujo en EMS en 1989, imponiendo desde el principio un tipo de cambio muy elevado de la peseta. A continuación se introdujeron la libra esterlina y el cepillo portugués. Así, en 1991 las once monedas de EMS se encontraban en un grave equilibrio, acelerando la velocidad del tren cuando se ordenó llegar a Maastricht lo antes posible. Antes de 1995 se necesitaba llegar, sin hacer caso a una nueva recesión de la crisis económica.

En esta nueva etapa se establecen las nuevas condiciones de Maastricht, con el objetivo de conseguir una moneda única al final de esta década y el Banco Central Europeo (núcleo y eje de este prestigioso Tratado).

El diseño realizado en Maastricht para obtener una moneda única resucita el llamado “Delors Plan” de 1989. Esto prevé tres fases. En una primera fase, iniciada el 1 de julio de 1990, se estableció una amplia liberalización financiera, dejando un flujo libre de capital y servicios financieros en el EVE 4. La segunda fase está prevista para 1994, con la construcción del Instituto Monetario Europeo (EMI). La función principal de esta entidad será la de agrupar los criterios estadísticos para el análisis monetario. La tercera fase, que se pondrá en marcha entre 1997 y 1999, se convertirá en el Banco Central Europeo (BCE). El BCE estará gobernado por un consejo de administración compuesto por técnicos designados por los Estados miembros. Sin embargo, la autonomía relativa del BCE será, por ejemplo, la decisión final sobre los tipos de cambio, que será adoptada por el Consejo del EVE.

Para poder participar en esta unidad monetaria, es imprescindible estar dentro de un proceso de aproximación económica para el dinero estatal. Para ello son cinco los requisitos necesarios:

- el déficit público no puede superar el 3% del PIB.

- la deuda pública no puede superar el 60% del PIB.

- la inflación no puede superar el 1,5% de la media de las tasas de los tres Estados con tasas más bajas.

- los tipos de interés bancarios no podrán superar el 2% del tipo medio de los Estados con tipos de interés inferiores.

- en el estrecho intervalo del sistema monetario (±2,5) la moneda que desea participar en la unión deberá permanecer al menos dos años.

Recordad que las dos primeras condiciones delimitan seriamente la capacidad de actuación de los gobiernos nacionales. Los tres y cuatro obligan a controlar la inflación y el quinto pretende garantizar la estabilidad monetaria.

Si todos los intentos de entrada en vigor de la ECU han fracasado, no parece que el actual tenga mejor oportunidad. De hecho, actualmente Francia, Luxemburgo y Alemania son los únicos países que cumplen plenamente los cinco requisitos. Italia, Portugal e Irlanda no cumplen ninguno y el Estado español sólo cumple el segundo. Así, la mayoría de las economías de EMS deberían tener una fuerte transformación estructural para llegar a la unidad monetaria. La imposibilidad de ello se prevé en el propio Concierto cuando habla de diferentes ritmos de entrada. Por ello, además de la única marcha hacia la unidad, la diversidad de ritmos está implícita en el propio Tratado. Es más, a la firma del Tratado se garantizó el derecho de Reino Unido y Dinamarca a salir de este proceso de unión.

Coloquio EMS

El Tratado, y a su vez EMS, sufrió una gran revuelta sobre el resultado del referéndum danés y las dudas surgidas a la entrada y después de Francia han puesto en cuestión el Sistema. El resto lo ha realizado la actividad especulativa del marco. ¿Por qué este comportamiento alemán? La razón es simple: Alemania no tiene demasiado interés en impulsar la ECU y el Banco Central Europeo. Al eliminar el marco y aprobar la coordinación de las políticas económicas, sabe que el Gobierno alemán perderá gran parte de su actual capacidad económica. Es difícil que Alemania lo reconozca ante la crisis económica y la situación de los lander del Este. Además, de nuevo, Alemania tiene otra alternativa posible para su proyecto económico: Europa del Este.

Alemania, al aumentar en julio los tipos de interés para hacer frente a los costes de la reconstrucción económica en Alemania del Este, y al aumentar la fuerza del marco, sabía que esta medida afectaría al proceso de la EMB. Sin embargo, no retrocedió, aunque luego se produjo una ligera devaluación del marco para calmar las tensiones.

A continuación se suceden los acontecimientos que han dado lugar a resultados que todos conocemos: la lira y la libra esterlina se encuentran hoy fuera del EMS, han tenido que devaluar la peseta y el Banco Central Alemán –Bundesbank– ha tenido que intervenir para que la libra no se devalúe. El alejamiento de Libra EMS parece al menos definitivo a medio plazo. Lira tampoco parece que tenga prisa de volver y la peseta está en bancarrota.

Incapacidades de la peseta

¿Será tan dramática la devaluación? En principio no. Tiene efectos económicos inmediatos y negativos. Las peores consecuencias son el aumento del precio de los bienes importados (por ejemplo, el de los combustibles, que debe pagarse en dólares), el aumento de la inflación (el Índice de Precios al Consumo por devaluación de la peseta aumentará un 0,3%) y el encarecimiento de la deuda externa. Sin embargo, también tiene sus ventajas: aumentar las exportaciones, aumentar el turismo y desanimar la especulación.

En el contexto de esta devaluación de la peseta, la mayor dificultad de las autoridades monetarias españolas es impedir la actuación de los especuladores monetarios. Los especuladores (bancos, entidades financieras o individuos) utilizan un único mecanismo para apropiarse de los rendimientos intensos, conociendo el sistema monetario y, por lo tanto, evitando el riesgo: vender una moneda débil frente a una posible devaluación; así, al producirse la devaluación, la compran de nuevo pero a menor precio. Con esta sencilla operación se realizan negocios redondos.

¿Qué hace el Gobierno para dificultar esta actuación? Devaluar la moneda, subir los tipos de interés (con el riesgo de aumentar la recesión), intervenir el Banco Central mediante la compra de pesetas en lugar de divisas exteriores (reduciendo las divisas para alimentar la solución a corto plazo), principal vía utilizada por el Banco de España. Opcionalmente, existe también un control sobre los fondos de las divisas, medida establecida por el Banco de España el 24 de septiembre. Esta última es contraria a la filosofía liberalizadora que tiene EMS y nos lleva a la esencia de la primera contradicción.

Las zonas atractivas para la especulación son territorios con divisas débiles. Pero ¿cómo se mide la vulnerabilidad? No se trata de una relación aritmética concreta, pero sabemos que cuanto más alejado del peso específico internacional de la economía productiva en la que se basa la moneda, el tipo de cambio de moneda de una moneda es más fácil para los especuladores bolsear beneficios monetarios. Esta es la razón por la que las tendencias especulativas eligen principalmente lira, libra y peseta.

Sobrevaloración de la peseta

En España, de la mano de la política económica monetarista del PSOE, los tipos de interés han sido altos en los últimos tiempos. Con la excusa de reducir la inflación y respetar el tipo de cambio fijo de EMS, el dinero se ha encarecido y la demanda de préstamos por parte de las empresas de agricultura, industria y servicios ha caído por debajo de la inversión productiva. Esta tendencia también se ve reforzada por la descapitalización del ámbito productivo hacia el financiero.

El otro resultado de los altos tipos de interés ha sido el bajo crecimiento de los capitales externos de la última década. Así, la economía productiva no mostraba la dinámica, pero la atracción externa de capitales ha dado a la peseta el aspecto de fuerza. A pesar de que esta situación es constante en los últimos años, este año los indicadores económicos han empeorado. Por ejemplo, al comienzo de este año el objetivo del déficit público es del 1,5% sobre el PIB, y el real subirá al 6% al final del año. Asimismo, el déficit del balance de la cuenta corriente alcanzará el 5%, frente al 2,5% del año pasado.

Ha sido suficiente con que Alemania suba los tipos de interés para convertirlo en cenizas en una construcción sólida. Los especuladores han puesto en evidencia la sobrevaloración de la peseta, ¡es indiferente! Por lo tanto, la prioridad de la política económica del PSOE, es decir, el deseo de mantener el tipo de cambio fijo despreciando el comportamiento del sector público a través de los tipos de interés, ha incrementado el estancamiento del sistema productivo mientras se impulsaban las importaciones. El resultado de esta política económica es la escasez de incentivos para el empresario productivo, el reducido tejido industrial, el frágil sector exterior que anuncia un crecimiento futuro lento y un sector público en bancarrota.

Maastricht no está en el Alentejo

Aunque contribuye al funcionamiento del Mercado Interior Europeo, la unidad monetaria no es obligatoria para tal fin. Sin embargo, este objetivo está condicionando y haciendo en serio la unidad económica. El problema de este camino es que no es posible sin dar pasos hacia la convergencia económica de los países comprometidos con la unidad, como se ha visto ahora. La tormenta estará ahí mientras no se produzca el presupuesto y la armonización fiscal. En las coordenadas que manda Maastricht la unidad será exclusivamente nominal y no afectará a otros factores económicos como productividad, desempleo o crecimiento.

En lo que respecta al Estado español, la integración en la Europa de Francia y Alemania requiere, al menos, una nueva orientación de la política económica, un equilibrio en el sistema productivo y una competitividad del sector exterior. Es decir, hacer frente a los problemas reales de la economía y no sostener los trucos financieros que se deshacen de arriba abajo cuando los especuladores se apropian de la crudeza del engaño. Si no es así, serán inútiles los intentos que se están llevando a cabo para evitar la segunda devaluación y realizar afirmaciones tan atrevidas como las de la entrada en la Europa de primera velocidad.

- El País, 20 de septiembre de 1992.

- El hundimiento de Italia es muy reciente; hasta mediados de la década de los ochenta conoció los crecimientos productivos más elevados de la Sociedad Económica, a pesar de la crisis.

- También se impulsó la Política Agraria Común, teniendo en cuenta la situación concreta del sector primario.

- En el Estado español este año ha comenzado esta fase.