Taxe sur la valeur ajoutée

Elhuyar Fundazioa

Cette réforme fiscale a entraîné la disparition d'un ensemble de taxes et de taxes. Entre autres, les taxes suivantes: Taxe générale sur le trafic des entreprises (IMD), Impôt sur le luxe, Taxe sur les boissons rafraîchissantes, Taxe sur l'utilisation du téléphone et Taxe sur la compensation des charges internes. D'autre part, il y aura désormais des produits qui jusqu'à présent ne payaient pas d'impôts, comme les articles primaires, livres, revues, journaux, coopératives, logements de protection officielle, etc...

Motifs de la réforme fiscale

Conformément au traité de Rome, tous les États membres de l'EEE sont tenus d'appliquer une taxe sur la valeur ajoutée à toutes les phases de la procédure productive.

La Commission des finances et des impôts de l'EVE, créée en 1986 sous la présidence de Fritz Neumark, a présenté un rapport après analyse des différences fiscales entre les États membres. Ce rapport soulignait la nécessité d'éliminer les impôts multicorps cumulatifs sur les ventes, prévoyant plutôt l'introduction dans le système fiscal de l'Impôt sur la Valeur Ajoutée. Depuis lors, il est un hommage à appliquer dans tous les États de la Communauté, dans le but de garantir la libre circulation des biens et des services entre tous les États de la CEE.

Cependant, ce n'est pas un hommage exclusif à la CEE. Elle est également en vigueur dans des pays comme la Suède, l'Autriche, la Norvège, l'Argentine, la Bolivie, le Brésil, le Mexique, le Pérou, Israël, le Sénégal, le Maroc, etc.

En plus de ne pas empêcher la libre concurrence entre les États membres, il existe une autre raison d'appliquer cette taxe. De nouveau, l'EVE, sous couvert du Traité de Rome, a un budget pour son fonctionnement, et la source financière la plus importante de ce budget est un pourcentage des recettes des États par TVA. Il s'agit donc d'assurer un système garantissant le chapitre des recettes du budget européen.

La contribution initiale de chaque État ne pouvait dépasser 1% des recettes de cette taxe. La limite maximale du taux était de 1%, la limite étant respectée au cours des années précédentes. En 1979, la part était de 0,78%, en 1981 de 0,89% et en 1983 de 0,99%. Mais cette dernière année, concrètement en 1983, avec ce montant on ne couvrait pas les dépenses et on a commencé à mentionner la nécessité de revoir ce 1%. En conséquence, le déficit budgétaire en 1984 a augmenté de 1,4%. Par conséquent, la TVA a une importance capitale dans la structure budgétaire de la CE et, sans doute, le poids de la TVA dans les finances de l'Association augmente.

Jusqu'ici, ils seraient la raison internationale de la réforme fiscale, mais d'autres raisons sont également mentionnées au niveau étatique:

- Alors que ETZO favorisait la concentration verticale des entreprises, la TVA, telle qu'elle est exigée dans tous les processus de production et de distribution de biens, plus le nombre de phases existantes dans le circuit de production et de distribution, plus la charge fiscale sera élevée. Contrairement à ce qui était jusqu'à présent, on peut déduire la charge fiscale supportée dans l'acquisition des biens d'investissement. Cette augmentation des recettes est due, d'une part, au fait que certains des produits qui jusqu'à présent ne payaient pas seront taxés, d'autre part, à l'augmentation des taxes pour la plupart des produits et, enfin, à la nécessité d'établir des contrôles stricts pour faire face à l'escroquerie. Cependant, il ne serait pas mal de rappeler quelque chose sur ce point: si l’on veut augmenter les recettes, il y a une autre taxe: la taxe sur le patrimoine, qui taxe les capitaux non productifs: D'autre part, il semble que cette augmentation de recettes serait destinée à financer la sécurité sociale; la réduction de la part des entreprises serait compensée par cette taxe. Cette dernière est liée au motif du troisième point. Avec la réduction de la part des entreprises pour la sécurité sociale, le coût du personnel est réduit et devient un facteur important pour la promotion de l'emploi. (Croire après le voir).

Opérationnelle

La TVA est la taxe générale sur la consommation qui est exigée par toute activité commerciale, c'est-à-dire par la vente de biens ou la prestation de services. Donc, ce qu'il faut payer à l'achat et la taxe qui est facturé à la vente.

Toute entreprise, professionnelle ou artiste, dans la prestation d'un service ou dans la livraison de biens, est tenue par la loi de passer facture. Sur cette facture, vous devez indiquer ce qui est payé au vendeur plus la TVA correspondante, tout comme avec le TUC. Il en va de même lorsque le client émet la facture, qui doit différencier le montant de la même TVA correspondante.

Chaque trimestre doit distribuer la TVA des factures sur deux piles. Dans une partie le paiement aux fournisseurs (et dans les importations le paiement en douane) et dans l'autre le paiement des clients. Si la différence entre ce qui a été reçu et ce qui a été payé était positive, ce montant serait celui que nous devrions entrer dans Hacienda, nous n'avons pas à garder les factures, nous n'avons pas d'autre choix que de payer le silence. Cependant, faites en sorte qu'ils ne vous collent pas, prétextant qu'ils profitent de la situation de hausse des prix.

Les commerçants, industriels, professionnels et artistes en général n'ont pas à mettre des pesetas de leur mobile pour payer la TVA. Leur fonction est de facturer leurs clients et de cette façon, ils récupèrent ce qu'ils ont payé en faisant leurs achats. Finances et consommation. Au contraire, s'il était négatif, il s'agirait d'un crédit avec Hacienda et devrait être pris en compte dans le mois suivant. Si au trimestre suivant la différence négative reprenait, je le ferais au trimestre suivant, et si à la fin de l'année j'avais une différence en sa faveur, je pourrais demander à Hacienda le remboursement.

Ça oui ! pour créditer ces paiements et paiements, il est absolument nécessaire de sauvegarder toutes les factures. Eh bien, au moins les entreprises oui, parce qu'ils sont simples intermédiaires entre les consommateurs.

Il s'agit d'un hommage de caractère général, avec deux versants : d'une part, il taxe toutes les opérations professionnelles ou commerciales réalisées dans l'État espagnol (y compris les importations), indépendamment du secteur économique (production, commerce et services), et de l'autre, il s'applique à toutes les phases des processus de production et de distribution de biens et services.

Avec la TVA, tous ceux qui jusqu'à présent payaient pour decúbito et luxe, et en plus les commerçants et tous les professionnels le payeront.

Problèmes TVA

Les problèmes posés par l'application de cette taxe et donc ceux qui doivent être pris en compte seraient, entre autres, les prix, la crise et l'escroquerie.

Les prix ont tendance à augmenter à l'entrée en vigueur de cette taxe. Les entrepreneurs voient des taux plus élevés dans les factures des fournisseurs, et sans tenir compte que les cotisations supportées sont déductibles et, comme avec le TUB, en prenant comme coût fiscal, appliquent des augmentations injustifiables à leurs produits.

Sans tenir compte de la référence des fonctions de prix et de coût, ils profitent de l'excuse des taux plus élevés pour augmenter les prix sans raisons économiques.

Certains produits qui étaient auparavant exemptés doivent maintenant payer la TVA et cette nouvelle charge fiscale fait monter les prix de ces nouveaux produits, ce qui réduit la capacité d'achat des travailleurs, exigeant pour des raisons purement logiques une hausse salariale, et cette augmentation de coût, une augmentation de prix.

En ce qui concerne les prix, nous avons déjà entendu plusieurs fois qu'ils monteront avec la TVA. Bien que connaître l'augmentation que subira l'indice des prix à la consommation soit un jeu d'invention, on peut deviner en disant que cela se produira. Le Gouvernement et le Fonds monétaire international ont donc affirmé que par l'application de cette taxe cet indice ne devrait pas croître, mais, au cas où, le Gouvernement a estimé dans ses prévisions que l'augmentation qui se produirait pour cette raison se situera entre 1'5-2%. D'autre part, l'augmentation des prix du dernier mois de janvier a été de 3%. En suivant cette voie, pensez à l'augmentation du niveau d'inflation de cette année.

La hausse des prix corrobore les événements survenus dans d'autres États de l'EEE. En fait, l'Italie, le Danemark, la Grande-Bretagne, etc. Les consommateurs finaux ont subi des hausses de prix spectaculaires lorsque cette taxe a été établie.

À cet égard, il convient de souligner le cas dans lequel à la fin des années 70 a été mentionné le taux qui affecterait le coût de la viande dans l'État espagnol. Ce taux n'a pas finalement été appliqué, mais la suspicion a fait augmenter les prix et ne diminue pas.

En ce qui concerne la crise, on peut dire que si les prix montent, la demande diminue, de sorte que la production et l'investissement tendront à elle.

Il faut noter, d'autre part, que cette taxe favorise la capitalisation des entreprises face à l'emploi de main-d'œuvre, puisque la taxe supportée dans l'acquisition de biens d'équipement peut être déduite dans son intégralité.

Enfin, et comme l'implantation de la TVA est un risque d'escroquerie, pour éviter que la caisse du Trésor ne soit réduite, des contrôles extraordinaires sont en cours.

Par conséquent, et en résumé, la TVA s'appliquera également sur les biens primaires non taxés jusqu'à présent (parmi lesquels se trouvent les aliments), ce qui suppose une augmentation des taux de prix à la consommation. La capacité de recouvrement de cette taxe peut être extrêmement tentante pour l'État et l'augmentation des taxes ne serait pas rare. Le budget inégal de la sécurité sociale, un déséquilibre croissant, est la voie la plus facile à couvrir.

TYPES DE TAUXLa D6 CEE attribue à chaque État le pouvoir de fixer le nombre et le niveau des taxes correspondant à cette taxe. Trois types ont été sélectionnés dans l'État espagnol, un général de 12%, un autre réduit de 6% et le troisième élevé de 33%. GENERAL 12%: Il appartient à la plupart des opérations, c'est-à-dire à tous les biens qui n'ont pas un type réduit ou élevé, le type de 12% a été appliqué. RÉDUIT 6%: Ce type s'applique aux opérations suivantes :

HAUT 33%: Il correspond à des opérations ultérieures.

|

EXCEPTIONSNormalement, les activités suivantes ne sont pas soumises à la TVA:

|

NOTES COMPTABLES

Avec l'entrée en vigueur de la TVA, une série d'obligations ont été imposées aux entreprises, parmi lesquelles figurent, en plus des livres exigés par le Code du commerce, au moment d'expédier et de remettre les factures, les suivantes:

- Livre des factures clients

- Livre des factures des fournisseurs

- Livre enregistrement des biens d'investissement

- Livre journal pour le règlement de la taxe correspondant au recouvrement des factures

- Livre journal comptes courants clients

- Livre journal des comptes courants avec les fournisseurs.

En raison de la TVA, la comptabilisation des relations de l'entreprise avec Hacienda nécessite la création de nouveaux comptes et, par défaut, l'Institut de planification comptable a donné des instructions. Ainsi, dans le sous-groupe 47 du Plan général de comptabilité, correspondant à des entités ou des administrations publiques, quatre nouveaux comptes apparaissent:

(473)Trésor public, TVA supportée

(474)Trésor public débiteur pour TVA

(478)Trésor public, TVA perçue

(479)Trésor public créancier par TVA

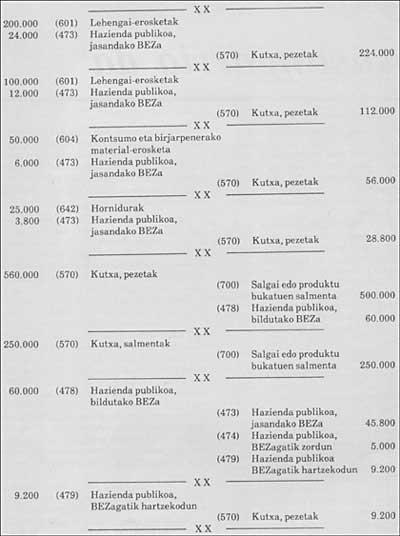

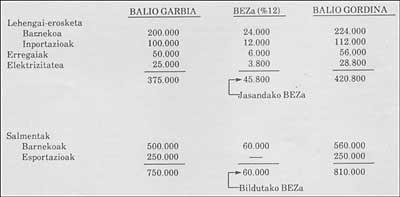

Nous verrons le mouvement des comptes suivants en suivant un exemple:

Supposons qu'au début de cet exercice dans la comptabilité de l'entreprise Hacienda publique avait un crédit de 5.000 pesetas avec l'entreprise, et que les opérations effectuées par l'entreprise dans cet exercice sont les suivantes:

Achat de matières premières, 200.000 pesetas à l'intérieur de l'État et 100.000 pesetas à l'extérieur, 50.000 par carburant et 25.000 par électricité.

Il a vendu des produits dans l'État, 500.000 pesetas, et exporté d'autres.

Toutes ces valeurs sont sans TVA.

Recueillir les opérations suivantes dans un tableau:

Lors de la réalisation des sièges correspondant à ces opérations, nous procéderions comme suit: